Ваш долг продали коллектору. Что нужно знать и как защитить себя от противоправных действий?

Сложно не попасться на удочку потребительского кредита, когда крючки с наживкой развешены повсюду и даже ваш родной банк, в котором у вас уже несколько лет как заведена дебетовая карта, вдруг начинает засыпать уведомлениями с красиво обернутыми предложениями завести еще и кредитную. Ну так, на всякий случай. Вы же сдержанный человек и не станете использовать ее из-за ерунды.

Станете. Людям вообще не свойственна сдержанность, а уж о том, что наши потребности всегда буду превосходить наши возможности, экономисты писали еще несколько веков назад. Так что «тот самый случай» рано или поздно наступит, человек влезет в долги, и по прошествии недолгого времени любезная улыбка банка сменится звериным оскалом: «почему не выплачиваете проценты вовремя?».

Ну, несмотря на то, что банковские требования правомерны, наши симпатии все равно на стороне гоголевского «маленького человека».

Какие советы ему можно дать?

По возможности быстро пройти через стадии «гнев-отрицание-торг» и принять новую реальность, в которой вы должник (звучит очевидно, но на деле многие уходят в «отрицалово»), соответственно продолжать вежливое общение с банком, стараться не доводить просрочку платежа больше, чем на 90 суток и не делать ничего такого, что могло бы дать повод заподозрить вас в мошенничестве. Сложно сказать, какое из этих условий выполнить будет труднее, но нарушение хотя бы одного из них даст банку юридические основания обратиться в коллекторское агентство. А это серьезно ухудшит ситуацию.

Коллекторы назойливее. Грубее. Часто действуют на грани закона, а нередко и переходят ее — доказательством тому десятки роликов на ютубе и бесчисленные рассказы на форумах. Но если банк только обратился в коллекторское агентство, чтобы заказать услуги по взысканию кредита, все пока еще не так плохо. Однако если банк увидит, что кредитор совсем безнадежный (обычно к этому решению приходят в течение полугода), то он может перепродать долг коллекторам по договору цессии. И вот тут может начаться самое неприятное. Настойчивые звонки с утра до ночи, неожиданные визиты к вам домой, оставленные под дверью записки с угрозами, надписи кровью на стенах и тому подобное.

Как вести себя в такой ситуации?

Во-первых, невзирая ни на что стараться оставаться вежливыми, не поддаваться на провокации и главное — сохранять все смс, записывать все телефонные разговоры, а встречаться с коллекторами только при свидетелях. Дело в том, что правила работы коллекторов строго регламентированы N 230-ФЗ, который был доведен до ума в январе этого года. Так, все встречи, звонки и смски и иные способы контакта с заемщиками разрешено производить в будние дни с 08.00 утра до 22.00, в выходные — с 09.00 до 20.00. Частота контактов тоже не должна превышать установленные нормы:

- посредством телефонных переговоров:

- а) не более одного раза в сутки;

- б) не более двух раз в неделю;

- в) не более восьми раз в месяц;

- посредством личных встреч не более одного раза в неделю.

Необходимо понимать, что с юридической точки зрения, коллекторы — люди примерно такие же беспомощные, как охранники в супермаркетах (которые могут задержать, но не имеют права обыскивать). Коллекторы не имеют права звонить на номера работодателя/жены/друзей/домашних питомцев — только на ваш личный. Они могут приехать к вам домой, но не имеют права заявляться на работу или сопровождать вас в магазине, кинотеатре или еще где-нибудь.

Естественно, не могут они угрожать жизни и здоровью — это уже подпадает под криминальный кодекс. Так что задача должника — быть терпеливым. Ну и максимально осторожным, конечно, чтобы избегать эксцессов — особенно если из коллекторского агентства прислали ребят из южных регионов страны.

Лучшая оборона - это атака

Во-первых, подать заявление в банк с просьбой отозвать его кредитный договор из коллекторского агентства, указав в тексте, что заемщик запрещает банку разглашать персональные данные третьим лицам.

Это должно сработать, если возможность передачи информации третьим лицам не была указана в договоре (еще один повод тщательнее читать то, что дают на подпись). Банк по закону должен отреагировать (отзыв договора от коллекторов может занимать до месяца), а если звонки и прочие настойчивые ухаживания со стороны коллекторов продолжатся, то можно подавать в суд уже на сам банк (и велика вероятность, что судья примет сторону заемщика).

Важно также знать, что о любом своем решении относительно передачи-продажи-возврата кредитного договора коллекторам банк должен оповещать заемщика, причем уведомление может быть передано лично в руки должнику (или представителю по доверенности) или направлено заказным письмом по Почте России, телефонные звонки не в счет. Если заемщик не был оповещен должным образом (в срок 30 дней) и погасил кредит банку, то все его обязательства будут прекращены, даже если долг продан коллекторам.

А перед тем как начать платить коллекторам (а платить, увы, какими бы подлыми они ни были, придется), стоит проделать несколько вещей:

- запросить полную информацию о коллекторском агентстве, копию договора цессии и полные данные о сумме задолженности;

- получить в банке справку о закрытии кредитного договора.

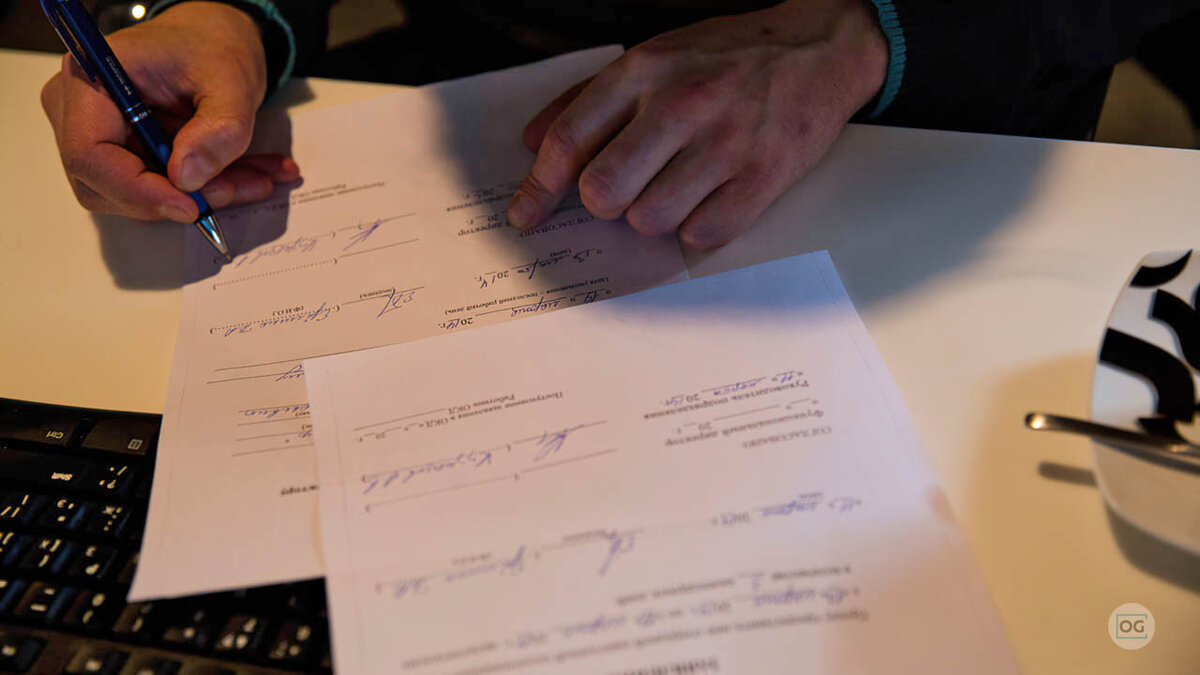

Все документы обязательно получить в письменном виде, заверенном печатями и подписями. Потому что платить коллекторам неприятно, а платить фальшивым коллекторам — неприятно вдвойне. Поэтому их данные надо проверить на сайте ФССП, и если агентство не числится в нем — уведомить организацию о незаконных действиях «коллекторов».

Если коллекторы оказались настоящими, а платить им нечем, то в случае если просрочка по кредиту превысила четыре месяца, можно написать заявление об отказе во взаимодействии с ними.

Правда, в этом случае они наверняка подадут в суд, а судебное разбирательство совсем испортит кредитную историю, причем не только заемщика, но и его близких (в будущем банки могут отказать им в выдаче кредитов, ссылаясь на этот суд). Но если дело идет к признанию человека банкротом, то уже, конечно, не до таких тонкостей.